Немецкий в Телеграм

|

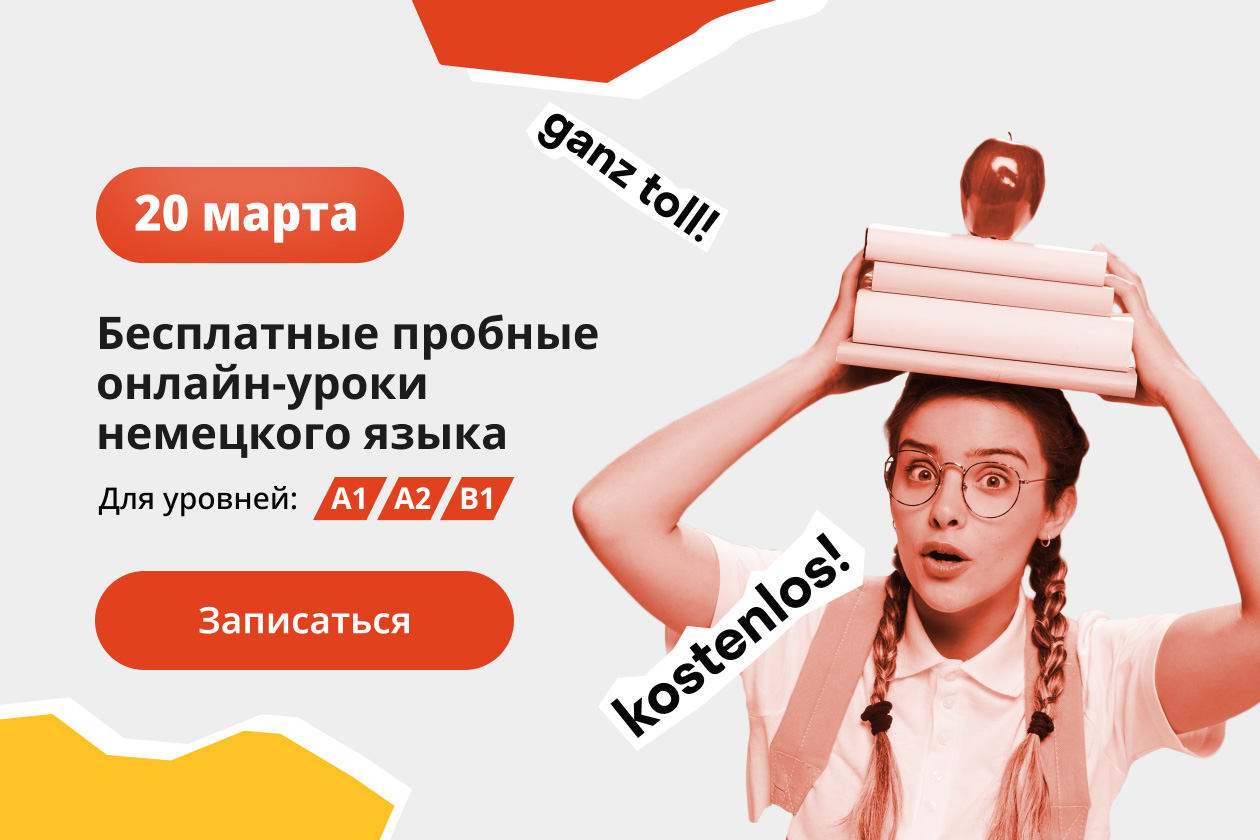

онлайн - уроков

Запишитесь на

бесплатный пробный урок

в Deutsch Online!

16 мая

Для начинающих с нуля

и уровней А1, А2, В1.

Дарим 1.000₽ на покупку курса

всем участникам прямого эфира!

Немецкий в Телеграм

|